깐깐해진 정부·투자자 행동주의…올해 5천400억달러 규모 M&A 무산

▶ “엘리엇, 미디어 조사업체 닐슨 매각 압박”

파이낸셜타임스(FT)는 톰슨로이터 자료를 인용해 올해 들어 이달 9일까지 무산된 M&A 규모가 지난해 같은 기간보다 25% 이상 증가했다고 12일 보도했다.

브로드컴이 1천420억달러에 퀄컴을 인수하려 한 시도가 도널드 트럼프 미국 대통령의 반대로 불발됐고 퀄컴이 중국 당국의 승인을 받지 못해 440억달러 규모의 NXP 인수를 포기한 것이 대표적 사례다.

우선은 각국이 기술·설비와 같이 민감한 산업부문에 대해 M&A 승인 검토를 강화한 것이 가장 큰 원인이다.

미국, 독일, 영국 등 주요 국가들이 국가안보에 근거해 인수합병안 검토·승인 권한을 강화하는 추세이며 중국도 중국 기업들의 인수를 제한하는 서방의 노력에 보복하는 차원에서 감독권을 강화하고 있다.

M&A를 비롯한 기업들의 경영 결정에 점점 적극적으로 목소리를 내는 행동주의 주주들도 M&A 성사의 불확실성을 키우고 있다.

행동주의 투자자인 칼 아이컨은 자신이 투자한 시그나 생명보험과 보험약제 관리회사인 익스프레스 스크립츠의 600억달러 규모 합병안에 적극적인 반대 목소리를 내고 있다.

대니얼 울프 커크랜드 앤드 엘리스 M&A 파트너는 "거래에 서명하면 주주 승인은 대개 자동으로 따라오곤 했다"며 "이제는 인수자든 피인수자든 행동주의의 가능성이 (M&A) 논의의 일부를 차지한다"고 지적했다.

한편, 행동주의 투자자인 엘리엇이 시장조사기업 닐슨의 매각을 압박하기 위해 이 업체 지분 8%를 확보했다고 월스트리트저널(WSJ)이 소식통들을 인용해 보도했다. 이는 최소 6억4천만달러(약 7천256억원) 규모다.

이들 소식통은 여러 사모펀드가 닐슨에 관심을 보이고 있다고 전했다.

닐슨은 TV 시청률 등 미디어 소비행태를 주로 조사하고 있으나 최근 시장 환경 급변으로 타격을 받았다. 올해 들어 이 업체 주가는 40%가량 떨어져 스탠더드앤드푸어스(S&P) 500 기업 중 3번째로 낙폭이 컸다.

<연합뉴스>

로컬뉴스

more한국일보 안내광고

- 렌트/리스/하숙

- 구인구직

- 중고차

- 전문업체

- 타운하우스 워크아웃 출입문별도

- 노스로럴 지하전체/마스터베드룸

- 실버스프링 싱글홈 렌트

- 벨트웨이 칼리지파크 싱글홈

- 엘크리지 타운하우스 방 임대

- 타운홈 반지하 전체 렌트

- 조지메이슨,노바 10분 여자분

- 애난데일 오피스 렌트

- 센터빌 스톤로드 타운하우스

오피니언

1/3

지사별 뉴스

뉴저지밀알선교단 30회 밀알장애인 사랑의 캠프 성료

뉴저지 밀알선교단(단장 강원호 목사)이 개최한 제30회 밀알장애인 사랑의 캠프가 600여명의 장애인 및 가족, 봉사자들이 참가한 가운데 17일…

메디케이드 삭감…중증장애인들‘막막’

모친 등 3명 살해혐의 케빈 안 씨에 볼티모어 지방법원 정신감정 명령

1급 살인 혐의 2건과 1급 폭행 혐의 2건으로 메릴랜드로 송환된 케빈 안(31·사진) 씨에게 정신감정 명령이 내려졌다.볼티모어 카운티 지방법…

“워싱턴 43만여명 메디케이드 박탈”

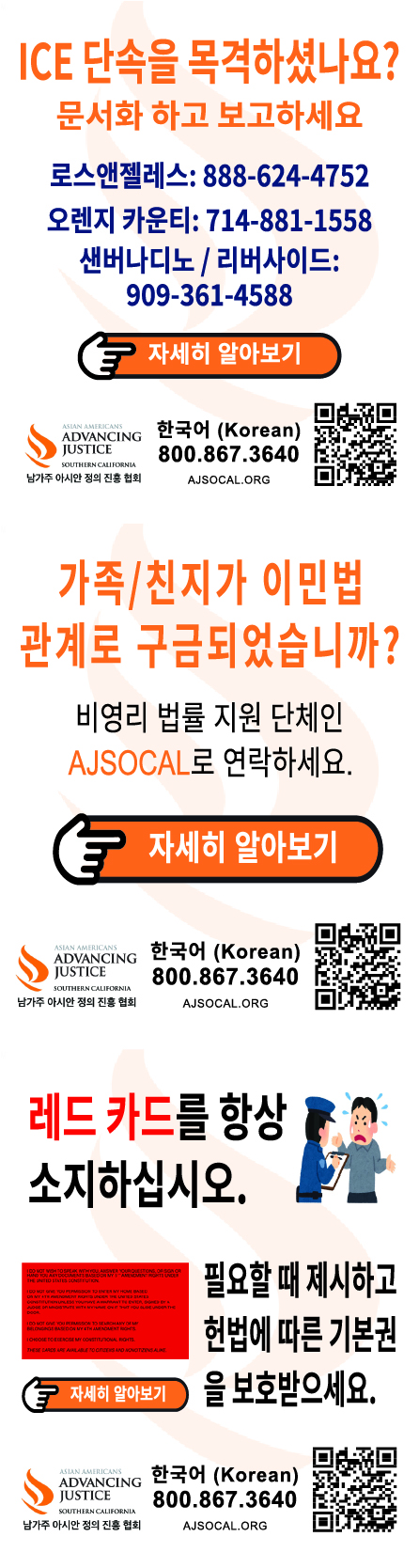

떨고있는 한인 업계… 직원 이어 고용주도 ‘정조준’

도널드 트럼프 2기 행정부가 불법이민을 적발하기 위해 고용 서류 점검을 확대하면서 한인 고용주들의 발등에 불이 떨어졌다. 코로나19 팬데믹 이…

산호세한인침례교회, 장한중 목사부임

|

![[인터뷰]](http://image.koreatimes.com//article/2025/07/23/20250723183416685.jpg)

.png)

댓글 안에 당신의 성숙함도 담아 주세요.

'오늘의 한마디'는 기사에 대하여 자신의 생각을 말하고 남의 생각을 들으며 서로 다양한 의견을 나누는 공간입니다. 그러나 간혹 불건전한 내용을 올리시는 분들이 계셔서 건전한 인터넷문화 정착을 위해 아래와 같은 운영원칙을 적용합니다.

자체 모니터링을 통해 아래에 해당하는 내용이 포함된 댓글이 발견되면 예고없이 삭제 조치를 하겠습니다.

불건전한 댓글을 올리거나, 이름에 비속어 및 상대방의 불쾌감을 주는 단어를 사용, 유명인 또는 특정 일반인을 사칭하는 경우 이용에 대한 차단 제재를 받을 수 있습니다. 차단될 경우, 일주일간 댓글을 달수 없게 됩니다.

명예훼손, 개인정보 유출, 욕설 등 법률에 위반되는 댓글은 관계 법령에 의거 민형사상 처벌을 받을 수 있으니 이용에 주의를 부탁드립니다.

Close

x